券商又有大利好!股票类结算备付金比例下调2%

券商业又迎大利好!

证监会昨日在周五例行发布会宣布,《结算备付金管理办法(2019年修订版)》于12月20日起实施,其对市场影响最大的核心内容是将股票类业务最低结算备付金的收取比例由20%降到18%,业内解读此修订相当于为券商业的变相“降准”。

股票类结算备付金比例下调2%

公开信息显示,最早的结算备付金管理办法是中国结算于2004年以通知形式发布,直至2008年10月,中国结算发布《结算备付金管理办法》。11年后,该办法迎来首次修订,《结算备付金管理办法(2019年征求意见稿)》于11月15日发布,从征求意见至正式实施,仅用了一个月零五天。

相比上一版本的《结算备付金管理办法》,2019年修订版主要修订了四方面内容:

一是调整债券以外的其他证券品种的最低备付金计收比例,将债券以外的其他证券品种即股票类业务最低结算备付金的收取比例由20%降至18%。中国结算表示,在确保市场结算风险可控的情况下,中国结算将采用循序渐进方式,进一步研究优化包括计收比例设定在内的结算备付金收取制度。

二是完善最低结算备付金差异化收取条款。下一步,中国结算计划根据结算参与人类别、风险程度、遵守结算纪律等情况,对结算参与人适用差异化的最低结算备付金计收比例,原条款相关内容也可以由未来拟引入的结算备付金差异化收取制度涵盖。

三是补充全国中小企业股份转让系统市场相关结算备付金收取相关规定,将《办法》适用范围扩大至新三板市场。

四是其他根据实际业务开展情况进行的文字调整,主要包括:鉴于目前指定收款银行账户的备案工作已由投保基金公司承担,对《办法》指定收款银行账户备案要求相关内容进行调整;根据目前中国结算实际交收安排,即按照净额担保、非担保业务等顺序进行交收的实际情况,对结算备付金交收顺序的相关表述进行进一步明确。

据有关负责人介绍,结算备付金制度是保障证券市场正常交收的重要基础制度,为维护结算系统的正常运行、防控结算风险等提供了重要保障。近年来,随着证券市场发展的日益成熟,中国结算已积累了较为丰富的结算备付金管理经验。此次《办法》的修订旨在根据证监会部署,优化结算备付金的收取工作,下调债券以外的其他证券品种的最低备付金计收比例,在防控结算风险的基础上,提高市场资金使用效率。对于结算参与人和投资者的正常交易和相关业务操作不会造成影响。

中国结算将自2020年1月起正式按照《办法》(2019年修订版)第九条规定的最低结算备付金比例确定各结算参与人的最低结算备付金,

券商业迎“变相降准”

对于此次股票类业务结算备付金的下调,多位业内人士表示,股票类业务最低结算金的收取比例由20%降到18%,相当于变相给券商“降准”200个BP,将会增加券商手中资金可用量,提升整体利润水平,利好券商行业。

中银国际证券非银团队认为,本次备付金计收的放宽显示出证券市场发展日渐成熟,结算风险管理水平提高。此次下调将大幅提高券商及其他参与人的资金使用效率,降低资金成本,一定程度提升券商的杠杆率与盈利能力。

北京某大型公募的ETF基金经理表示,此次修订主要将股票类业务最低结算备付金收取比例由20%降至18%,对基金而言,冻结的资金少了有利于提高资金使用效率,对于申赎频繁的跨市场etf,例如华夏沪深300ETF,深圳市场冻结的钱少了,有利于降低跟踪误差。

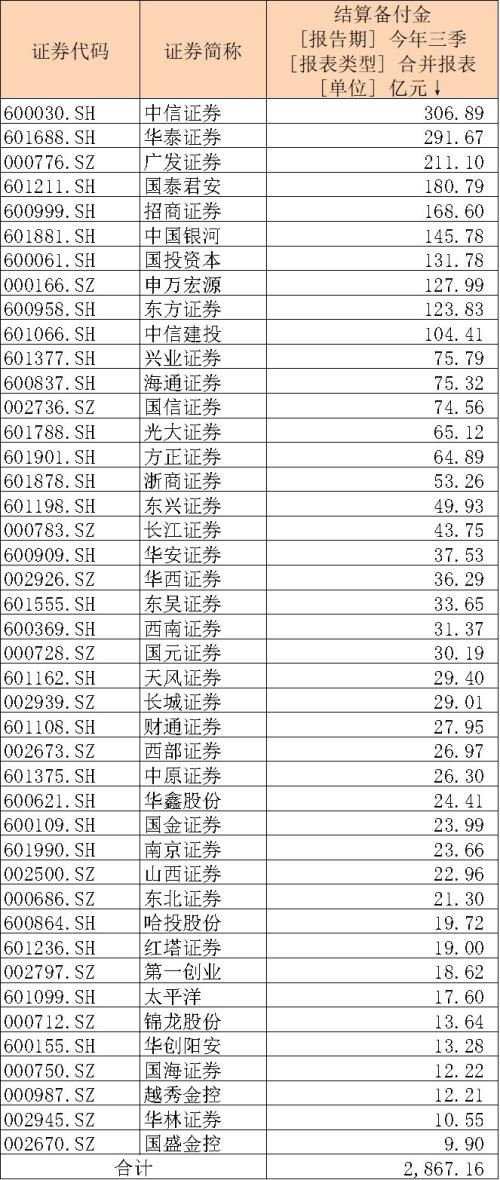

Wind统计数据显示,截至三季末,上市券商的结算备付金总体规模2687.16亿元;其中,中信证券(行情600030,诊股)、华泰证券(行情601688,诊股)、中信建投(行情601066,诊股)等十家券商的结算备付金规模在100亿以上。此外,未上市券商、部分基金公司也有结算备付金,上市券商加上这两类机构,总体受新政利好的结算备付金将有3000亿规模。

多只证券ETF规模大幅增长

在利好政策频出的情况下,以券商为主的非银金融板块今年迎来大幅增长,Wind统计数据显示,截至12月20日,非银金融行业年内涨幅达42.45%,年内涨幅高于沪深300指数近十个百分点;中证全指证券公司指数年内涨幅为38.58%,也高于沪深300指数五个百分点,沪深300指数的年内涨幅为33.43%。

证券ETF的业绩和规模今年也迎来大丰富。目前,跟踪中证全指证券公司指数的存量ETF中有三只的业绩都超越指数表现,国泰、华宝、南方三家公司的证券ETF规模增长均在两倍以上;其中,国泰证券ETF的规模增长接近100亿份,以19日估值核算,国泰证券ETF规模达134亿元,成为最大的一只行业ETF。

此外,仍有多家基金公司磨刀霍霍布局证券ETF。截至发稿,富国中证全指证券公司ETF仍在募集中,12月9日起开始发行的鹏华国证证券龙头ETF已结束募集。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。